ファクタリングには、取引方法の違いによって”2社間ファクタリング“と”3社間ファクタリング“があります。

そのままですが、2社間ファクタリングとは、ファクタリング利用者とファクタリング会社の2社間のみでの取引になります。

それに対して、3社間ファクタリングとは、売掛先を含めた3社間での契約になります。

それぞれにメリット・デメリットがあるので、両者の違いも含めて詳しく説明していきます。

ファクタリングの利用を検討されている方は、参考にして貰えると幸いです!

2社間ファクタリングと3社間ファクタリングを表で比較

| 2社間 | 3社間 | |

|---|---|---|

| 買取手数料の相場 | 10~30% | 2~20% |

| 資金調達までの期間 | 短い ※業者によっては即日対応も可 | 長い ※売掛先の対応スピードによる |

| 取引の関係者 | 利用者、ファクタリング会社 | 利用者、ファクタリング会社、売掛先 |

| 債権譲渡の通知 | 売掛先へ通知されない | 売掛先へ通知される |

| 債権譲渡登記 | 原則必要 ※ファクタリング会社にもよる | 不要 |

買取手数料に関しては、あくまで相場です。

ファクタリング会社の審査基準や売掛先の信用度などによっても、買取手数料は大きく変わってくるので注意してください。

ファクタリング会社の中にもグレーな会社は存在します。

上記を大きく上回るような買取手数料を要求された場合には、契約せずに他社ファクタリング会社の利用をおすすめします。

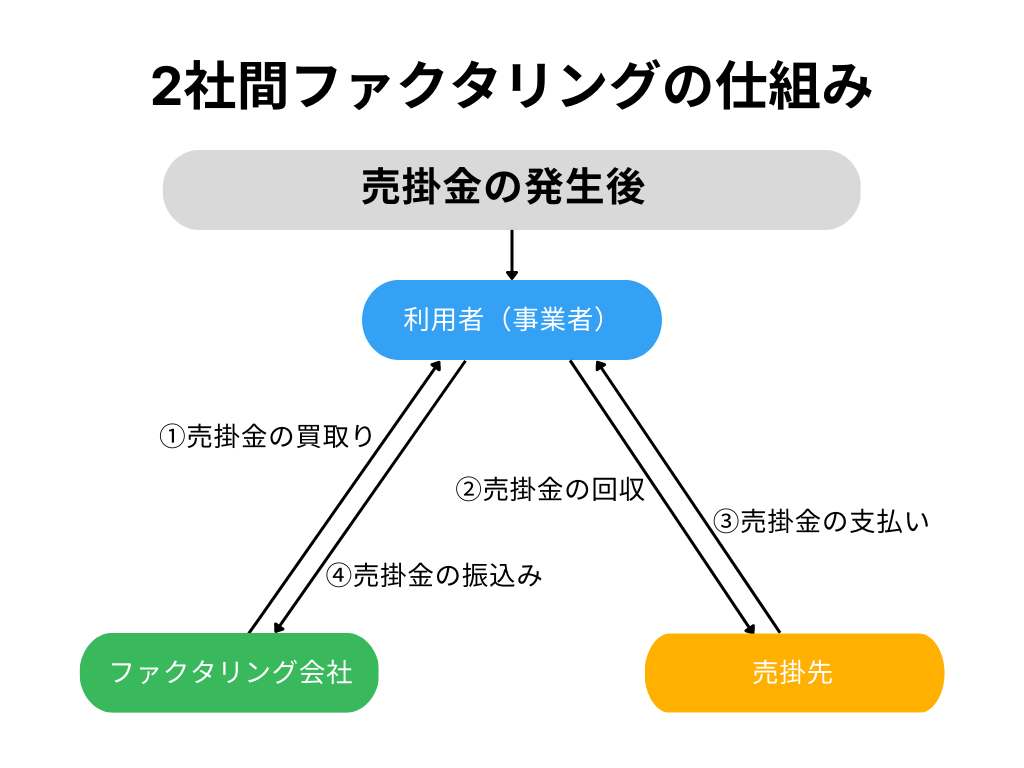

2社間ファクタリングについて

2社間ファクタリングとは、”ファクタリングを利用する事業者“と”売掛金の買取を行うファクタリング会社“との2社間のみで契約を行う取引になります。

2社間のみでの取引になる為、売掛金の回収を利用事業者が行い、回収した売掛金はファクタリング会社の指定口座へ振り込むことになります。

2社間ファクタリングの流れ

2社間ファクタリングの流れを図で示すと、このようになります。

売掛金発生(請求書発行)の後、一般的にはこのような流れでの取引になります。

※ファクタリング会社によっては、流れが異なることもあります。

【売掛金発生後】

↓

①、ファクタリング会社による売掛金の買取

↓

②、売掛金の支払い期日になると、ファクタリング利用者が売掛金の回収を実行

↓

③、売掛先から、ファクタリング利用者へ売掛金の支払い

↓

④、売掛先から回収した売掛金を、ファクタリング会社の口座へ振り込み

2社間ファクタリングのメリット・デメリット

- 売掛先に知られずにファクタリングを利用できる

- スピーディーに取引できる

2社間ファクタリングでは、利用者とファクタリング会社の2社間のみの契約になります。

その為、売掛先となる取引先に知られずにファクタリングを利用できるのメリットです。

ファクタリング利用を知られると、取引先に不信感を与えたり心象を悪くする可能性もあります。

それに、経営状況の悪化を疑われて取引停止なんてこともあり得ます。

また、2社間のみの取引になるので、スピーディーにやり取りができます。

買取が完了するまでの期間が短くなるのでも、2社間ファクタリングのメリットです。

- 買取手数料が高くなる

- 債権譲渡登記が必要となることもある

逆に、デメリットとなるが、3社間ファクタリングと比べると買取手数料が高くなってしまうところです。

2社間ファクタリングだと売掛金の存在を売掛先に確認することができず、利用者から提出された書類や情報のみを信用して取引することになります。

その為、3社間での取引よりも信用度が低く、ファクタリング会社にとってはリスクが高くなってしまいます。

また、債権譲渡登記が必要となります。

2社間ファクタリングではでは、債権譲渡されたことが売掛先へ通知されません。

その為、売掛金の2重譲渡などのトラブルが発生する可能性もあり、その対抗手段として債権譲渡登記が行われることがります。

ただし、多くのファクタリング会社は、利用者の事情(例えば銀行融資の審査に影響したくない、など)を考慮してくれます。

ファクタリング会社へ相談することで、債権譲渡登記を行わずに対応して貰えることもあります。

2社間ファクタリングをおすすめする人

2社間ファクタリングは、このような方におすすめです。

- 取引先に知らずにファクタリングを利用したい

- 売掛金を早く資金化したい

取引先に知られずにファクタリングを利用したいという方も多いです。

また、少しでもスピーディーに取引して、早く売掛金を売却して資金調達を行いたいかもいます。

そのような方には、2社間ファクタリングをおすすめします。

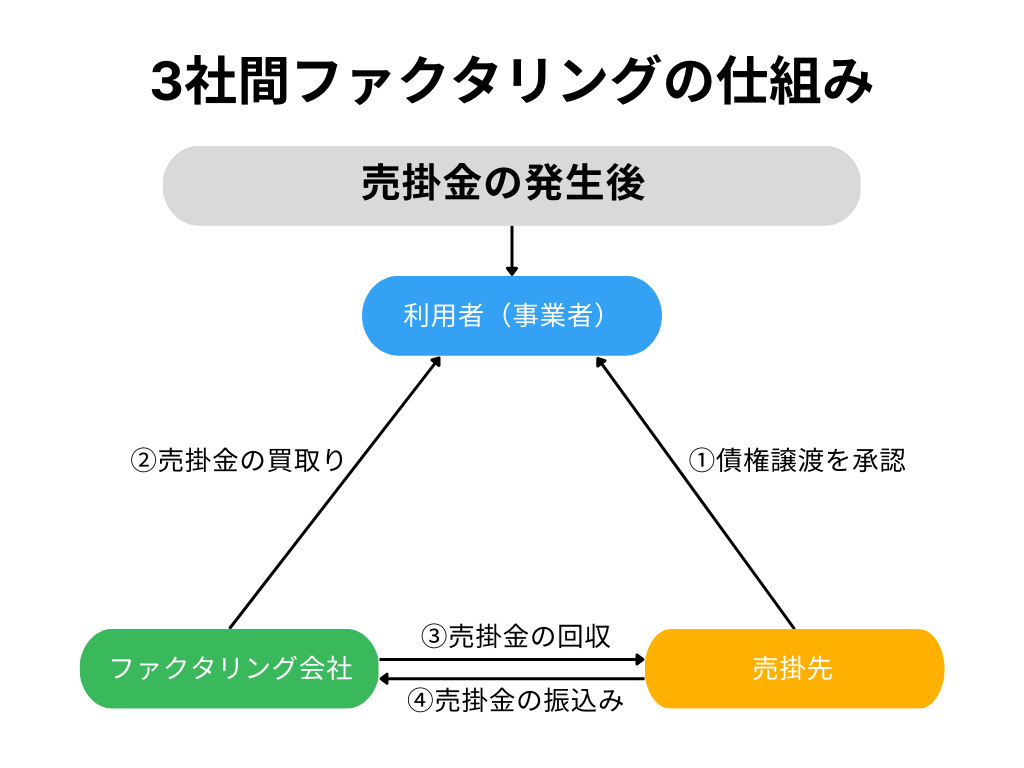

3社間ファクタリングについて

3社間ファクタリングでは、”ファクタリングの利用者事業者“と”ファクタリング会社“に、”売掛先“も含めた3社での契約になります。

売掛金の回収をファクタリング会社が直接行うことになり、2社間ファクタリングとは流れが異なってきます。

3社間ファクタリングの流れ

3社間ファクタリングでは、売掛金発生(請求書発行)の後、一般的にはこのような流れでの取引になります。

※ファクタリング会社によっては、流れが異なることもあります。

【売掛金発生後】

↓

①、”ファクタリング会社への売掛金売却”を売掛先に連絡して承認を得る

↓

②、ファクタリング会社による売掛金の買取

↓

③、売掛金の支払い期日になると、ファクタリング会社が売掛金の回収を実行

↓

④、売掛先から、ファクタリング会社へ売掛金の支払い

※ファクタリング会社が、売掛金を直接回収できる

3社間ファクタリングのメリット・デメリット

- 買取時の手数料を低く抑えられる

- 審査に通りやすい

- 債権譲渡登記が不要

3社間ファクタリングは、売掛先(取引先)も含めた契約となります。

その為、売掛金の存在を売掛先に直接確認することができます。

また、売掛金の回収もファクタリング会社が売掛先へ直接行うこととなり、2社間での取引よりも信用度が上がります。

その為、買取時の手数料を低く抑えられるという大きなメリットがあります。

また、信用度が上がる分、審査へも通りやすくなります。

さらに、3社間ファクタリングでは、債権譲渡登記が不要になるのも大きなメリットになります。

- 2社間ファクタリングよりも時間が掛かる

- 売掛先に秘密に出来ない

売掛先とも契約を結ぶために、2社間での契約と比べると期間を要することもあります。

また、債権譲渡の通知が行われるので、売掛先に知られずにファクタリングを利用することができません。

売掛先に秘密で利用することができないのもデメリットですね。

3社間ファクタリングをおすすめする人

- 買取手数料を安くしたい

- 売掛先(取引先)にファクタリングの利用を相談できる方

3社間ファクタリングでは、買取手数料を低く抑えることができます。

ただし、売掛先となる取引先にも契約して貰うこととなり、取引先に知られずにファクタリングを利用することができません。

ファクタリングの利用を取引先に相談できる方は、手数料を安くできる3社間取引きをおすすめします。

まとめ

ファクタリングには、”2社間での取引”と”売掛先を含めた3社間での取引”の2通りがあります。

2社間ファクタリングでは、”取引先に知られずにファクタリングを利用できる“、”資金調達までがスピーディー“といったメリットがあります。

ただし、3社間ファクタリングと比べると信用度が落ちるので、買取手数料が高くなるというデメリットもあります。

逆に、3社間ファクタリングでは売掛先も含めた契約になります。

その為、ファクタリング会社のリスクも減り、”買取手数料を抑えられる“というメリットがあります。

ただし、3社間での取引となり、”取引先に通知する必要がある“のがデメリットになります。

2社間ファクタリングと3社間ファクタリングでそれぞれに特徴があり、メリット・デメリットもあります。

それぞれに合った取引でファクタリングを利用するようにしましょう。

因みに、2社間ファクタリングに特化したファクタリング会社もあります。

3社間での取引を希望される方は、3社間取引きが可能かどうかも申込み前に必ずチェックするようにしましょう。